希腊金价未来走势-希腊黄金价格

1.为什么美元和黄金成负相关?

2.黄金还会再降价吗?

3.为什么黄金价格涨的这么快的啊,前几天才345,现在360了。

4.希腊大选对股市有什么影响?

5.现在的金价如何?

为什么美元和黄金成负相关?

对于美元与黄金同涨之谜,笔者认为可以这样理解。各种商品或者货币出现涨跌,其背后最直观的因素是资金流。当资金流入美国债市,美元涨了;当资金流入中国股市,A股涨了;当资金流入商品市场,石油涨了。反之,当资金撤出,它们都跌了。本次希腊被调低评级的事件,导致欧元备受压力。因此欧元兑美元大幅下跌。由于欧元占美元指数份额超过50%,因此支撑美元上涨。如果按照一般规律,美元上涨黄金应该下跌。现在我们从资金流的角度推想一下:希腊主权评级下调,导致资金从该国甚至是欧元区的其他国家撤出。资金撤出后下一步的落脚地是不确定的,最大的可能是安全资产,例如美国国债与黄金。说到这里,我想读者应该已经明白,为什么欧元下跌,而美元与黄金同涨的谜底了。从长期来看,黄金的吸引力应该比美元要大,因此做空黄金的风险可想而知。 技术走势上,金价日线图、3小时图的底部形态初现,1100的支撑位成为本轮黄金回调底部的可能性越来越大。当圣诞节假期过后,进入1月份金价上涨的动力有望重新注入(有关注黄金台文章的读者应该记得笔者曾说过单数月金价提别强的统计)。操作上真正可以实施逢低吸纳的做法了,特别是实物金的投资者,现在买入投资性金条应是一个不错的投资决定

黄金还会再降价吗?

罪魁祸首: 塞浦路斯抛售传言

4月11日,路透社报道称,欧盟执委会文件显示,塞浦路斯政府同意出售多余黄金储备筹资约4亿欧元,这将成为欧元区四年来最大规模的黄金出售,消息公布后,黄金市场出现恐慌性抛售。尽管塞浦路斯涉及的黄金量不大(大约10吨),但黄金交易商仍然担忧欧元区其他国家以此为先例,以后效仿一二。尤其是像葡萄牙和意大利这样的国家,它们深陷债务危机,黄金储备量却远胜塞浦路斯。

幕后黑手: 高盛、美林等金融机构唱空黄金

4月10日,高盛将2013年金价预期从每盎司1610美元下调至1545美元,将2014年金价预期从每盎司1490美元下调至1350美元。此外,近日,瑞银、德意志银行、法兴银行等国际投行纷纷大幅下调今年、明年对于黄金、白银价格的预期。高盛等众多国际知名投行集体高调唱空黄金,导致投资者恐慌性抛空,推动黄金及相关贵金属加速下跌。

宏观因素:中国经济数据不振

周一,中国令人失望的经济数据发布之后,低于市场预期8%的增幅,打压投资者情绪。有分析认为,美国经济持续稳步复苏,美元走强,市场对美国联邦储备委员会量化宽松的预期减弱,弱化黄金作为贵金属的避险属性,打压金价在连续12年牛市之后开始滑入熊市。

市场因素:黄金投资者转行炒股

今年以来金价持续疲弱,令贵金属投资者对黄金的投资兴趣锐减,不少黄金投资者转行炒股。

阴谋论:美联储可能操纵黄金价格

欧美分析人士纷纷通过社交媒体,吐槽伯南克和其担纲的美联储,认为这是他们在下一盘大棋。美国财政部前部长助理更是直言:“从4月开始至今,这场阴谋就在进行中。交易所告诉个人客户,对冲基金和机构投资者都在放出抛售黄金的信息,警告个人客户也要提早退市。紧接着,几天之前,高盛便宣布黄金市场将进一步遭到抛售。他们想要做的就是恐吓个人投资者远离黄金。显然有些令人绝望的事情正在上演”。

信任危机:黄金被质疑是否为有效的避险工具

贵金属分析师Credit Suisse说:“很明显黄金市场上怀疑因素比一周之前更大了——怀疑范围包括央行的独立性、央行对黄金储备的控制以及欧盟条约的神圣性。黄金投资者再次意识到投资黄金并非非常有效的避险措施。”

交易成本增加: 保证金上调将令多头投资者被迫平仓

纽约商品交易所上调了黄金及白银期货最低保证金,保证金的提高将增加交易成本,有可能导致投资者因为资金不足而被迫平仓,这会放大黄金卖空的成交量。

逼仓因素:鲍尔森两日亏损10亿美元 不清仓也恐将被逼仓

对冲基金巨头鲍尔森的个人财富在过去两日几乎损失了10亿美元。从近两日黄金的走势来看,鲍尔森如果不清仓,恐将被空头们联合逼仓,而如果清仓,也势必加剧金价跌势。

日本黑田效应

日本新任行长黑田东彦推出超预期的宽松措施后,日本国债波动率大幅上升,堪比希腊国债。为了满足激增的保证金要求,日本金融机构选择的是出售其他资产加强资本金和流动性而非出售债券。自QE2以来,黄金价格走势与日本国债的内涵波动率逆相关程度很高。

为什么黄金价格涨的这么快的啊,前几天才345,现在360了。

一、 原因1、美元走软。过重的债务和通货膨胀使美元成为疲软的货币而黄金和房屋价格的上涨便是很自然的事情。黄金虽然不产生收益,但却是唯一既有真实价值又可以流通的资产。大多数资产仅有一种特性:房屋有真实价值,但是不能立刻卖出;股票流动性好,但是和钞票一样没有真实价值;各种纸的资产,可能会一钱不值。而黄金三千年来一直具有真实价值,并且现在黄金购买力与一百年前的购买力仍然相当。例如:1900年一家好的英国农场每英亩大约价值30镑,或者7.5盎司黄金;现在的价格是每英亩约3000镑,折合10盎司黄金。 回头来看1973年──这一时期正是摆脱了金本位制约的现代美元制度的形成期──美元的波动对金价走势有着密切的影响。根据美联储(Federal Reserve)的报告,期末黄金价格同美元对主要货币汇率指数(Major Currencies Dollar Index)的相关系数为-0.45。 显然这两者的相关度要强于金价同通胀水平之间的相关度。我们不妨再推进一步,将时间段缩至金价创新高的1980年至今。 结果是:过去这30年间,美元同金价之间的相关系数为-0.65──高度的负相关。这意味着,美元同黄金就像一个跷跷板的两端,存在着非常明显的此消彼长关系。美元扬则金价抑,美元抑则金价扬。 将两者的走势图两相比较,效果很像是一幅平静湖面倒映着山景的照片,金价的起落以及平缓的走势在美元走势图上都有近乎于镜像的反应。 这就说明,黄金并非大宗商品──至少不符合民众和工业大量消耗商品这个定义。 纽约QB Asset Management资产管理公司负责人保罗布罗德斯基(Paul Brodsky)认为,其实“黄金是一种货币”,每日金价是市场对美元及其他纸币购买力“可能削弱趋势”做出判断的一个风向标。 如果他的分析正确,那么真正对黄金市场产生影响的就是美元的长期走势,而非通货膨胀或通胀紧缩。 有人会义正词严地指出,金价的历史高点就是在最近一次通胀大潮中产生的。如果你这样想,多半是对形势做出了误读。 1976年夏,黄金价格开始了为期四年的上扬,这四年恰逢美元走弱。1980年底美元逆势增长,金价开始回跌。这其中通货膨胀顶多算个配角,绝对不是主力。 2、黄金上涨的第二个因素是亚洲对黄金首饰的强烈需求。在2005年,首饰市场使用了2736吨黄金,价值约400亿美元。首饰销售增长在印度特别明显,印度人把黄金首饰看成一种投资形式,它既是女人重要的装饰,又是家庭财富象征。影响黄金暴涨的最后一个因素是石油市场。尼日利亚的显示出石油市场并不稳定;任何大一些的中东政治或者安全问题,都可能使油价上升到每桶100美元以上。现在一桶油和一盎司黄金价钱一样。如果伊拉克或者伊朗情况变坏,金价仍然会涨。 虽然人们总想落袋为安,但这几个支持金价走高的因素长期存在,金价不会很快下跌。对冲基金甚至可能推动金价加速上涨,因为他们需要机会制造出大的投机浪。首先,希腊等欧元区国家面临违约风险,使得投资者担心不已。向经济注入大量资金的话,未来欧元区经济可能遭遇的风险也会大大增加。 其次,人们开始意识到,全球经济复苏注定会是一个漫长且艰难的过程。 此外,全球市场资金涌动,提高了通胀预期。黄金历来被看作是对冲通胀的有力工具,所以投资者自然会投入黄金的怀抱以求保值。 最后,金价上涨是一个自我循环的过程。金价上涨就会吸引更多投资者参与,而这又会进一步推高金价。 美元贬值 ,国际黄金价格以美元标价,二者基本形成反比关系,即美元下跌则金价上涨,美元上涨则金价下跌。 具体来说,对于国内而言 ,金价上涨有以下几个因素: ▲ 通胀预期 在金平价时代,黄金具有较好的抗通胀特性,直到今天,黄金仍然具有一定抗通胀作用。自国际金融危机爆发以来,多国纷纷将利息降至零附近,并实施了相当规模的数量性货币宽松政策。此举引起投资者对未来经济发生通货膨胀的担忧,推动黄金投资避险需求上升。 ▲ 投机盛行:对冲基金炒作 根据世界黄金协会的资料,今年以来黄金的投资需求约占40%,而去年才不到19%。受市场普遍关注的美国IMM期货仓位显示,投机者看多黄金的仓位远高于看跌仓位,且居高不下。中国和印度的投资者正以前所未有的速度购买着金条和金币。据世界黄金协会的统计,中国的黄金投资需求第二季度增长了187%,按美元计达到14亿美元,印度的需求增长38%,至16亿美元。买进被视为避险资产的黄金。 和黄金一样,白银上涨也是因为投资者担心,随着政府努力防止经济再次衰退,纸币可能会出现贬值。白银投资者麦克奈尔(Chad T. McNair)说,我对将来美元的信心为零;随着我们不断地印制钞票来救援银行和企业,我们将不断地毁掉美元,到时候,硬资产就会独步天下了。

采纳哦

希腊大选对股市有什么影响?

希腊及法国大选显示出强烈的反撙节情绪,市场担忧欧洲能否战胜此次债务危机,欧元跌至3个月低点,黄金价格周一亦无奈承压。 法国民众选择奥朗德(Francois Hollande)成为下一届总统以表达对萨科齐(Nicolas Sarkozy)政策的不满,两者得票率分别为51.62%及48.38%。奥朗德承诺在未来五年将年轻人发展及社会平等作为工作重心,并向德国表达了对于欧洲来说发展、就业及繁荣远重要于撙节这一观点。市场对其未来施政状况存在疑问,将关注其将对德国推崇的撙节计划构成多大的不利影响。 希腊大选投票显示,民众对那些避免希腊破产及退出欧元区的紧缩政策十分不满。欧元区债务形势显得愈发脆弱。 受周末大选投票影响,市场周一交易风险高企,股市及大宗商品价格跟随欧元走低。欧洲股市跌至4个半月来低点,布伦特油价跌至1月来低点,金价下跌0.5%。

现在的金价如何?

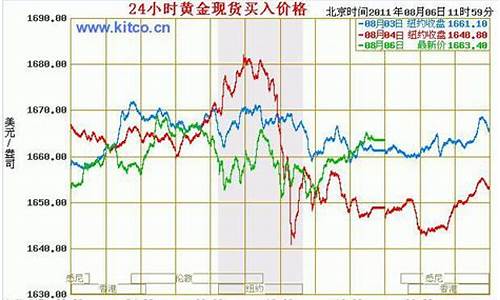

昨日金价暴跌,跌幅近40美元,多头信心受到打击。

市场仍在消化美联储的利率决议和货币政策声明。美联储有关一些流动性工具在明年年初到期的言论,成为美联储将升息的线索。美联储在会后声明中称将在明年2月1日前结束大部分量化宽松措施,这对美元构成提振,支持美指继续反弹。同时,美股和商品价格下挫,也提振了美元的避险需求。继上周惠誉调降对希腊的评级之后,标准普尔也将希腊的信贷评级下调一个等级,至BBB+。金价继续承压下跌。

细心的投资者不难发现,所谓的消息都是猜测而已。空方可以尽管到处搜集证据和小道消息,乐观预计美联储提前加息。可是重要的是黑纸白字的实际上公布的利率,仍然维持0-0.25%不变。对待美联储,重要的是看他怎么做,而不是看他怎么说。

投资者需要理解并接受市场的情绪化特征,而情绪化就是经常表现为走极端,亦即价格走出极端行情。而价格走极端的依据很大程度上就是猜测。把握好这种特征就意味着顺势而为。

高盛预计美联储到2011年都会保持短期名义利率目标接近零的政策。是的,今年和明年都不太可能加息。而2010和2011年,随着黄金ETF受追捧和各国央行减少售金甚至购金,预期2010年黄金均价为1265美元/盎司,2011年均价为1425美元/盎司。只有真正提前加息才可能让金价重归熊市,而2011年之前都不太可能。除此之外,温和通胀也会打压金价。

如图所示,COMEX期金的走势和净多头头寸暴增有密切关系:

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。