深圳玉律金价走势分析_深圳玉湖金价行情

1.我想问下美元和黄金是一种什么关系?美元会涨吗

2.为什么日本qe黄金会跌欧洲qe黄金大涨?

我想问下美元和黄金是一种什么关系?美元会涨吗

黄金是真正的货币,而美元是张纸。

你现在脑子里种下这个概念,问题才好理解。

在70年代以前到二战后,世界是美元为金本位的,也就是大家拿美元作为贸易或是支付结算的货币,因为美国当时是世界上最强的、消费最旺盛的国家,其他国家都与其做生意等等。而且当时美国政府将美元与黄金挂钩,1美元后面有一个黄金,这也是为何美元叫美金,因为它后面有黄金。这也是为何世界各国货币与美元建立联动汇率制,也就随着美元的涨跌。

但是美国政府在70年代后期放弃美元与黄金的比价,导致美元与黄金脱钩。所以当美元贬值,也就会出现黄金升值的现象;美元升值,黄金贬值。

美国救市解决自身的银行金融体系的问题,而此问题是由于美国过度消费而造成的,不管是次贷危机还是华尔街的金融风暴。美国通过7000亿来挽救1万多亿的次贷债务,而且这1万亿就只是次贷债务,很多的健康的资金也被牵连成为问题资金,问题放大了几倍,甚至十几倍,7000亿也许只是很小的一部分。而且美国政府已经债台高筑,外债的数字已经很恐怖了,只不过美国有强劲的经济作为担保,通过多印钞票和继续举债来填补金融危机的亏空,这只不过拿东墙补西墙,治标不治本。

美元的贬值现在看来是个趋势,至少短期来看很难改变。美国的救市举动也是暂时的缓解,起不到根本的作用。

为什么日本qe黄金会跌欧洲qe黄金大涨?

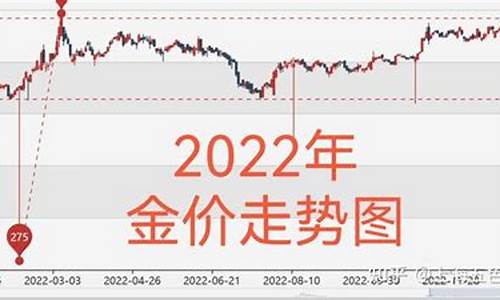

美元跌的时候黄金在涨,而黄金跌的时候美元则往往处于上升途中,黄金与美元在全年的大部分时间内呈负相关。为何美元能如此强的影响金价呢? 这主要有三个原因:首先,美元是当前国际货币体系的柱石,美元和黄金同为最重要的储备资产,美元的坚挺和稳定就消弱了黄金作为储备资产和保值功能的地位。第二,美国GDP仍占世界GDP的1/4强,对外贸易总额世界第一,世界经济深受其影响,而黄金价格显然与世界经济好坏成反比例关系。第三,世界黄金市场一般都以美元标价,这样美元贬值势必导致金价上涨。比如,20世纪末金价走入低谷,人们纷纷抛出黄金,就与美国经济连续100个月保持增长,美元坚挺关系密切。 黄金和美元的历史关系 二战后建立起来的布雷顿森林体系规定:美元作为最主要的国际储备货币。美元直接与黄金挂钩,各国货币则与美元挂钩,并可按35美元一盎司的官价向美国兑换黄金。这就是我们俗称的“金本位制度”,也就是说各国的货币都是以黄金为兑换根本的,但是后来由于欧洲和日本的复兴,各国都大量使用美元套购黄金,导致该体系崩溃,最终IMF放弃了这一制度。 这句话可算得上近几个月汇市的金科玉律:美元连创新低,黄金连创新高 这种关系是黄金市场在美元价值波动面前的典型表现。原因很简单,全球黄金现货及期货价格都是用美元来标价的。因此,美元走软会让黄金在非美国投资者面前变得更加便宜。简而言之,美元的不利消息──也就是通货膨胀威胁,以投资者不愿冒险投资美国的心理──都是黄金的大好消息。 尽管黄金和美元这种反向波动关系近来牢不可破,但今后能否继续维持这种波动关系就不好说了。鉴于美元持续下滑,而黄金连日上扬,汇市和黄金市场的投机者还能在各自的市场上兴风作浪多久,以及他们的胃口还有多大两个方面开始有了分歧。 从2002年年初的每盎司285美元左右,黄金价格至今已累计上涨逾50%。主要的推动力量就是美元对各种货币汇率逐波下滑的走势,尤以兑欧元的跌幅为最。2002年年初,欧元仅为0.89美元,迄今涨幅也已超过50%。 恐怖袭击的担忧时有抬头,伊拉克战争动荡不安,通货膨胀的风险也若隐若现,这些因素不断吸引人们远离美元而投身黄金市场。 歧路 然而,尽管两个市场都经历了急剧的起伏,但黄金和美元截然不同的走势却有著本质的不同。那些蜂拥追买黄金的人几乎全都是投机者,因为现货黄金的供求方面并没有出现可以支撑这次价格飙升的实质性变化。 美国最大的实物黄金交易公司Manfra, Tordella & Brookes Inc的总裁兼首席执行长内斯(Ray Nessim)说,公司发现实际上投资者多半都在目前的价位上抛出黄金,而非买进。这进一步证实了价格飙升浪潮是由投机者掀起的。 其他人也同意黄金市场上涨动力也许正在渐渐消失的观点。黄金市场专家兼投资者谘询新闻通讯Grandich Letter编辑格兰迪奇(Peter Grandich)说,从哪个角度来看,黄金市场都已经大大超买了。所以,某种大幅度的盘整(如果不是回调的话)即将来临。 黄金交易员往往都是借入美元购买黄金,所以一旦走势逆转,美元就会上扬而金价相应走低。 但与黄金市场纯粹由投机者掀起的涨势不同,美元下跌则和自身的基本面有关,即外国投资者越来越不愿为美元的巨额经常项目赤字提供融资了。 虽然许多美元抛盘是带有投机性质的,但仍有相当一部分美元抛盘源自资产管理经理人和非美国企业,他们作出的都是长期决策,包括减少美元投资份额,在美元跌至更低价位之前将收益汇回国内

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。